Tradotto dall’originale di Konrad S. Graf - Pubblicato il 11 lug 2022

Una critica popolare al Bitcoin è che il suo processo di mining utilizza troppa energia. Gli articoli critici elencano numeri che dimostrano un enorme consumo di elettricità, paragonabile a quello di un piccolo Paese. A parte gli importi specifici, però, il sottotesto è che questa energia viene per lo più sprecata perché il Bitcoin è solo un'esca per gli speculatori o peggio. Non solo consuma molta elettricità, ma lo fa senza una buona ragione.

Discuteremo innanzitutto alcuni punti relativi all'interpretazione del consumo energetico del Bitcoin stesso. Successivamente, la maggior parte della discussione si concentrerà sull'utilizzo dell'energia da parte del Bitcoin. Come si colloca il Bitcoin rispetto ad altre tecnologie monetarie, sia in termini di qualità di ciò che produce, sia in termini di risorse totali consumate dai rispettivi processi? L'analisi dei costi e delle prestazioni in un contesto di comparazione dei sistemi dovrebbe produrre un approccio più equilibrato.

Il ragionamento sul Bitcoin come fonte di energia presenta diversi problemi. Il primo è la mancanza di comprensione dell'uso dell'energia e del motivo per cui questa è importante, in particolare in un contesto più ampio di società e storia. Un critico che suggerisce, ad esempio, che l'approccio proof-of-stake di altre criptovalute, meno dispendioso in termini energetici, sia un ovvio sostituto del design proof-of-work di Bitcoin, rivela di non aver colto l'elemento chiave del perché Bitcoin sia rivoluzionario come tecnologia monetaria a livello globale: il design proof-of-work stesso.

I critici tendono a presentare l'uso dell'energia del Bitcoin senza comunicare ciò che il sistema realizza. Di solito non lo confrontano con stime corrette del consumo energetico totale di altre tecnologie monetarie attualmente in uso, sommate su base globale. Ad esempio, il costo energetico totale del Bitcoin e della rete Lightning che opera su di esso dovrebbe essere confrontato non solo con i costi energetici della moneta fiat, delle banche, dei pagamenti e dei sistemi normativi associati in un paese, ma con i costi combinati di tutti questi sistemi in tutto il mondo. Si dovrebbero aggiungere le frizioni dei tassi di cambio e le incertezze del commercio tra più sistemi nazionali di moneta fiat, in contrasto con la natura unitaria a livello globale del Bitcoin. Poi, i costi incalcolabili per tutti dei cicli economici ricorrenti e delle inflazioni che derivano dai sistemi bancari centrali fiat dovrebbero essere in qualche modo presi in considerazione nella ricerca di un confronto equo.

L'utilizzo dell'elettricità per il mining di Bitcoin è semplice e trasparente, per cui una stima può essere facilmente sommata. Tuttavia, i costi totali e i danni collaterali dei principali sistemi monetari concorrenti sono molteplici, opachi e profondi.

Tali fattori dovrebbero essere stimati in relazione alla scala di utilizzo attuale, ma anche alla scala realistica dei potenziali utilizzi futuri. Bitcoin, insieme alla rete di pagamento Lightning bitcoin - così come altre tecnologie di pagamento con carta esistenti che possono condurre transazioni denominate in unità bitcoin così come transazioni denominate in euro o yen - possono scalare senza difficoltà per trasmettere qualsiasi quantità di valore che debba essere trasmessa in tutto il mondo.

Un altro grande problema con la critica del Bitcoin come energia-canaglia è che l'energia, e soprattutto l'elettricità generata, non è omogenea. Il suo valore varia a seconda di dove e quando viene prodotta e di quanto lontano deve essere distribuita. Un secchio d'acqua nel mezzo del lago Vittoria non è lo stesso bene economico di un secchio d'acqua nel mezzo del deserto del Sahara. Allo stesso modo, l'elettricità in un determinato momento e in un determinato luogo può essere e spesso è un bene economico diverso dall'elettricità in un altro luogo. L'elettricità è prodotta in diretta e per la maggior parte deve essere utilizzata in diretta; più è vicina alla fonte, meglio è, a causa delle perdite di trasmissione. Un determinato flusso di elettricità nelle montagne del Kazakistan non è in alcun modo paragonabile allo stesso flusso di elettricità a New York in agosto - dove, tra l'altro, l'elettricità costosa alimenta e raffredda regolarmente solo alcuni dei numerosi e imponenti uffici dell'attuale sistema finanziario basato sul fiat.

Confrontare unità aggregate di consumo di elettricità senza tener conto del luogo, del tempo e del costo è fuorviante. Ogni unità di energia, e in particolare di elettricità, è unica nel tempo e nel luogo e non può essere confrontata come se fosse ovunque e sempre lo stesso bene intercambiabile.

A differenza di molti altri usi dell'elettricità, il mining di Bitcoin è relativamente mobile (e lo sarebbe ancora di più senza restrizioni legali arbitrarie). Il mining può essere eseguito dove l'energia è più economica e meno richiesta. Può anche essere spento in pochi minuti durante i picchi di carico della rete. Ciò contrasta con l'uso convenzionale di centrali elettriche a carbone o a gas a carico variabile che possono richiedere ore per essere messe completamente in funzione per soddisfare i picchi di domanda della rete. Il Bitcoin offre alla rete la possibilità di spegnere rapidamente una fonte di domanda durante i picchi di carico locali, invece di dover aumentare in modo inefficiente l'offerta per brevi fasi.

Le perdite di trasmissione comportano vantaggi nella produzione di elettricità più vicina al luogo della domanda. Tuttavia, il mining di Bitcoin può localizzarsi ovunque sia presente o possa essere sviluppata energia più economica. Il mining di Bitcoin può consentire e sostenere progetti energetici che non sarebbero economici da sviluppare o mantenere senza la presenza di una miniera di Bitcoin nelle vicinanze come acquirente di energia di base di ultima istanza. Il mining di Bitcoin può sorgere in luoghi dove l'energia potenziale è abbondante, ma non c'è molto altro. Non c'è bisogno di "regolamentare" l'esistenza di queste pratiche. I minatori hanno un incentivo naturale a localizzarsi in prossimità di fonti di energia elettrica a basso costo relativamente lontane, non costose. Naturalmente, devono considerare anche altri fattori, come il clima legale e le temperature medie locali.

Inoltre, nei sistemi di produzione energetica convenzionali, una grande quantità di energia viene semplicemente sprecata su base regolare. Oltre alle perdite di trasmissione elettrica dovute alle distanze tra i siti di produzione e di consumo, i gas di scarico delle trivellazioni petrolifere sono un altro esempio di perdita di energia di routine, per il quale il mining di Bitcoin ha già dimostrato di essere un modo pratico per recuperare i ritardi proprio nel sito di produzione dell'energia, trasformando gli sprechi in entrate. Una delle cose che l'imprenditoria del mining di Bitcoin sostiene è l'attenzione ai modi per utilizzare le risorse energetiche che altrimenti vengono sprecate o valorizzate in minima parte.

Il che ci porta al nostro argomento principale. Il mining di Bitcoin utilizza energia. Così come tutte le attività umane. La domanda chiave è quindi: per cosa usa l'energia il Bitcoin e come si confronta con i costi e i benefici di altre tecnologie monetarie che consumano energia allo stesso modo?

Se qualcuno ritiene che una determinata attività sia inutile o dannosa, riterrà che non si debba dedicare alcuna quantità di energia al suo svolgimento. Se invece si ritiene che una determinata attività sia essenziale per l'ulteriore progresso della civiltà, allora anche un consumo energetico "elevato" sembrerà un affare.

Potere per cosa?

Bitcoin è un nuovo tipo di sistema monetario. Crea e stabilisce un'unità monetaria e fornisce un sistema di regolamento per trasferire il controllo di queste unità tra gli utenti del sistema. Altri sistemi che lavorano sopra la rete Bitcoin tendono ad essere migliori nel trasferire il controllo di piccole somme denominate in bitcoin in modo più rapido ed efficiente che non direttamente sulla catena.

Cosa deve fare un sistema monetario per funzionare e come può farlo? In che modo Bitcoin utilizza l'energia per farlo in un modo nuovo e unico?

Sono state identificate diverse caratteristiche essenziali per una moneta, come la fungibilità, la durata e la divisibilità. In questa discussione, evidenzieremo un aspetto fondamentale per qualsiasi tecnologia monetaria. Deve avere alcuni meccanismi per 1) limitare la produzione di unità monetarie e 2) trasmettere agli utenti di tale moneta che tali limitazioni probabilmente rimarranno efficaci in futuro.

L'aspetto comune è che tutti i sistemi monetari devono svolgere queste funzioni in qualche modo. Il Bitcoin lo fa in un modo del tutto nuovo. E il Bitcoin deve essere confrontato con altre tecnologie monetarie su basi eque, sia in termini di costi che di prestazioni. In altre parole, qual è l'efficacia di ciascuna tecnologia monetaria nello svolgere queste funzioni rispetto alle risorse che consuma?

Nella storia del pensiero economico, diverse tradizioni di teoria del valore monetario hanno attribuito l'unica vera essenza del denaro principalmente a un fattore, vale a dire quello che ciascuna scuola favorisce maggiormente nella sua trattazione dell'argomento. Ciascuna di esse respinge parzialmente o totalmente gli altri fattori, cioè quelli che le scuole concorrenti considerano più essenziali. La teoria del credito sostiene che il denaro nasce come debito ed è debito. La teoria dello Stato sostiene che il denaro nasce come creatura dello Stato e rimane tale. La teoria della merce sostiene che il denaro nasce come merce ed era tale, prima di perdere le sue radici in un processo di corruzione graduale che ci ha lasciato come triste residuo il moderno denaro fiat.

Il Bitcoin non sembra rientrare in nessuno di questi modelli. Non comporta relazioni tra creditori e debitori, ma solo trasferimenti finali diretti e irreversibili. Non viene emesso o gestito da un sovrano, anzi, sorprende i sovrani quando si accorgono che non solo è già sorto, ma funziona anche senza di loro. Non viene scavata dal terreno e scambiata come una moneta ricavata da un bene fisico come l'oro o l'argento. In effetti, non ha alcun legame tradizionale con i beni materiali in nessun punto della sua storia.

In un primo momento, da ognuna di queste scuole di pensiero tradizionali, il Bitcoin può apparire come... nulla. E tra l'altro, non può assolutamente "funzionare" in un ruolo monetario, poiché manca l'unico vero fattore che dà valore al denaro, secondo ciascuna scuola di pensiero. Non è una merce. Non è garantito dallo Stato. Non è un debito. Quindi non può essere denaro.

Eppure, rimane pienamente operativa come rete monetaria, viene utilizzata quotidianamente in modi molto simili al denaro e potrebbe facilmente essere immaginata per operare in modi ancora più simili al denaro in un possibile futuro.

Piuttosto che questi rifiuti rappresentino un problema con il Bitcoin, e se questo schema indicasse una nuova e imprevista sfida per queste costellazioni di pensiero monetario? Fortunatamente, sembra che un fattore - il requisito che la produzione di unità sia in qualche modo limitata e che l'integrità e il funzionamento continuo di tali limiti siano accertabili dagli utenti del denaro - unisca gli elementi variegati e a volte apparentemente contraddittori che ciascuna scuola ha presentato come l'unica vera spiegazione.

Racconti contrastanti sulla natura e l'origine del denaro

Alcuni teorici del denaro hanno sostenuto che il legame con una merce all'origine è la vera ragione per cui qualsiasi denaro ha inizialmente acquisito valore (teoria della merce). Almeno in passato era così. Anche oggi c'è una grande quantità di oro che si presume si trovi nei caveau delle banche centrali. Il vecchio "metallismo" considerava il valore "nei" metalli. L'oro e l'argento sono denaro. Versioni più sfumate sostengono che la scarsità di questi metalli limitava naturalmente la produzione di nuove unità. Il denaro fiat puro esiste ora, ma, secondo questo punto di vista, non sarebbe potuto nascere senza essere subentrato alle precedenti monete di materie prime quando i membri dell'alleanza tra Stati e banche si sono resi inadempienti rispetto ai loro obblighi di riscattare i certificati cartacei e le scritture contabili per il metallo.

Altri sostengono che la "vera" ragione del valore monetario è sempre e ovunque il sostegno dei governanti (teoria dello Stato). "Il denaro è una creatura dello Stato. Lo è sempre stato, lo è e deve esserlo. Anche se molte monete emesse dallo Stato sono state fatte di rame, argento o oro, si è trattato di un artefatto storico puramente incidentale. E fortunatamente, ci viene detto, queste vecchie "pastoie" materiali, i metalli stessi, sono state finalmente abbandonate in epoca moderna, lasciando solo la pura volontà del sovrano (e dei suoi partner bancari), che è sempre stata comunque l'unico vero fattore. Quello che è successo in passato, ci viene detto, è che le certificazioni fiat dello Stato sono state impresse su monete di metallo invece che stampate su fogli di carta. L'essenza fiat del denaro è sempre stata lì; solo che ora è più efficiente per il sovrano incidere il suo imprimatur sulla carta piuttosto che imprimerlo sui metalli rari. Che spreco è stato, ci viene detto.

Altri ancora interpretano l'esistenza di scambi di favori primitivi, di pratiche di donazione tribali, di registri dei debiti nei templi, di bastoni per il conteggio, di denaro a credito e di conti correnti nei bar per implicare che tutto il denaro deve essere spiegato come "realmente" acquisito dalle relazioni di credito (teoria del credito). "Il denaro è credito/debito", secondo questo approccio, il mezzo evoluto per scambiare favori in un contesto post-primitivo.

Ma qui troviamo un'altra scomoda stranezza, simile a quella osservata per la teoria dello Stato. Così come i francobolli fiat sono stati stampati su monete di metallo prezioso, anche le voci dei registri di credito storici sono state denominate in unità di qualche merce, come pesi d'argento o capi di bestiame. Questa presunta mera coincidenza di registri di debito denominati in unità di moneta-merce classica non dà molto da pensare a questi teorici, che continuano a sostenere la tesi secondo cui la vera essenza della moneta non deriva tanto dalla merce o dallo Stato, quanto dal credito.

Una nuova sfida interpretativa

Nonostante le rivalità tra questi approcci, ci sono motivi per pensare che ognuno di essi abbia dei punti validi, ma non sia arrivato a una radice comune. I metallisti populisti hanno sbagliato a pensare che il valore fosse "nei" metalli preziosi, mentre i teorici dello Stato e del credito hanno giustamente disprezzato i metallisti per l'intrinsecismo, ma ironicamente hanno commesso un tipo di errore simile.

I processi di pensiero dei metallisti, degli statalisti e dei creditisti possono essere visti come una forma di creazionismo monetario. Il creazionismo pretende di spiegare un fenomeno, non spiegandolo direttamente, ma proponendo un creatore o una storia di origine. Il problema è che i vari creazionismi indicano qualcosa di antecedente che richiede una spiegazione, senza aver necessariamente spiegato la cosa stessa.

Il creazionismo metallico dice: "Il valore è nel metallo. Il metallo crea il valore del denaro". Il metallo parla, per così dire, direttamente.

Il creazionismo statalista dice: "I governanti creano il denaro e questo spiega il suo valore". Il valore del denaro si trova nell'approvazione del principe o nelle pratiche di accettazione del tesoro. Il denaro ha valore perché lo Stato lo decreta.

Secondo i teorici del credito, la fonte del valore del denaro ha origine nelle pratiche tribali di scambio di favori. Le radici successive provengono da pratiche centralizzate come la tenuta dei registri dei debiti nei templi. L'indicazione di pratiche arcaiche di prestito spiegherebbe il valore del denaro senza spiegare cosa esattamente viene prestato. La storia del prestito crea il valore del denaro. L'essenza nebbiosa dell'accumulo di favori e servizi viene in qualche modo trasmessa attraverso l'unità monetaria.

Si potrebbe facilmente incorrere in un errore simile con il Bitcoin. Satoshi Nakamoto l'ha creato... quindi...

Quindi niente. L'ideatore nominale del Bitcoin ha avuto il buon senso di lanciare il sistema, vederlo superare alcuni intoppi iniziali e poi sparire prima che avesse acquisito quasi un valore di scambio sul mercato, lasciando che il Bitcoin sia giudicato per ciò che è e fa, non per chi lo ha creato.

La comunanza monetaria

Nei soliti elenchi di caratteristiche monetarie, si trovano voci come fungibilità e divisibilità, che sono certamente qualità necessarie per un denaro. C'è anche la parola "scarsità". Tuttavia, scarsità ha diversi significati tecnici che differiscono tra la teoria economica generale (beni non sovrabbondanti), la teoria della proprietà (beni rivali) e l'uso quotidiano (c'è meno di quanto vorrei che ci fosse). In un contesto monetario, inoltre, scarsità è usata in un quarto senso, piuttosto specifico: la qualità di avere vincoli sulla produzione di nuove unità.

Questo senso di scarsità allude a qualche metodo per limitare la produzione di unità monetarie. Questo fattore è comune a tutte le tecnologie monetarie. Una qualche combinazione di tali vincoli alla produzione ha generato in ogni caso la percezione pubblica che le unità monetarie abbiano la probabilità di mantenere il loro potere d'acquisto da ieri a oggi e fino a domani. La presunta predominanza relativa di uno di questi metodi rispetto ad altri caratterizza i diversi tipi di moneta e alcune delle diverse scuole di pensiero sulla moneta.

Tali vincoli possono essere visti sotto due aspetti: 1) i vincoli stessi e 2) la prontezza e l'accuratezza con cui gli utenti possono accertare la natura di tali vincoli e controllarne l'efficacia. Devono esistere sia un'efficacia oggettiva nella limitazione della produzione unitaria, sia modi per accertare che tali vincoli continuino ad operare nel tempo.

Le limitazioni alla produzione unitaria sono di due tipi. In primo luogo, gli utilizzatori di moneta devono essere sufficientemente convinti che i produttori di moneta limiteranno la propria produzione almeno in una misura ragionevole, per qualche motivo. In secondo luogo, la contraffazione illecita non può essere così facile e diffusa da avere un impatto significativo sul potere d'acquisto.

Pertanto, è necessario dimostrare che 1) i produttori di moneta sono soggetti a limiti oggettivi e/o a una disciplina autoimposta e 2) questa limitazione non può essere facilmente neutralizzata da contraffattori terzi. Se un sistema monetario non riuscisse ad affrontare questi fattori, il potere d'acquisto delle sue unità si ridurrebbe o si frantumerebbe.

Sia oggettivamente che intersoggettivamente accertabili

Affinché un sistema monetario funzioni, deve essere possibile per gli utenti concordare che certi fatti sono o non sono in un certo modo, sulla base di uno standard comune di evidenza. Ad esempio, gli utenti devono avere un modo per confermare e concordare che un dato esemplare è una delle unità che si suppone sia. Una persona potrebbe pensare che la carta in suo possesso sia un dollaro; un'altra potrebbe scoprire che è contraffatta. Una persona potrebbe pensare di avere un lingotto d'oro massiccio; un'altra potrebbe scoprire che si tratta di un lingotto di tungsteno rivestito d'oro.

Questo stesso requisito si estende oltre la contraffazione alla comprensione generale da parte del pubblico delle caratteristiche dell'offerta di un'unità: la comprensione di come avvengono le variazioni delle scorte e di quanto significative e variabili possano essere tali variazioni. Se le persone pensassero che l'offerta totale di una determinata moneta raddoppierà domani, per qualsiasi motivo, questa percezione avrebbe un impatto sulle loro decisioni di bilancio di oggi.

Tuttavia, si tratta di qualcosa di più di una semplice "illusione condivisa". Un'illusione non può essere condivisa se non esiste un percorso attraverso il quale questa presunta condivisione dell'illusione possa funzionare nel tempo. Se la percezione del raddoppio del denaro fosse stata accurata e l'offerta fosse effettivamente raddoppiata il giorno successivo, il potere d'acquisto dell'unità sarebbe diventato sostanzialmente più basso di quanto sarebbe stato altrimenti, indipendentemente da qualsiasi illusione.

Questi risultati si verificherebbero anche a prescindere dai cambiamenti nelle aspettative sul volume della produzione di moneta. Un effettivo aumento netto del numero di unità in possesso degli utilizzatori di denaro metterebbe in moto una serie di effetti, anche se la maggior parte delle persone non ha sentito il tuono degli elicotteri che sganciano denaro.

Monete di metallo prezioso

Nel caso delle monete in metallo prezioso, i fattori oggettivi che limitano l'offerta - e che informano il pubblico sulla comprensione di tali limiti - includono campi tecnici come la progettazione dei francobolli, la metallurgia e i test sulle monete. Questi fattori hanno contribuito a rendere la contraffazione di singole monete e lo svilimento di tutte le monete più difficili da nascondere e più costosi da intraprendere. Queste conoscenze aiutavano a distinguere gli esemplari autentici da quelli falsi e contribuivano a garantire il valore di tutte le unità in circolazione.

Le specifiche del contenuto di metallo modificano la struttura dei costi di coniazione. La consapevolezza generale che i metalli preziosi sono limitati e costosi e che un certo tipo di moneta doveva contenere una certa quantità di metallo ha influito sulla probabilità che la moneta venisse prodotta in quantità maggiori o minori.

Anche la forma e l'aspetto delle monete, compresi i loro francobolli, influenzano queste percezioni. Il vecchio dibattito se fosse il contenuto di metallo o i francobolli a determinare "realmente" il valore e la scelta della moneta presenta una dicotomia di falsa scelta. Il contributo relativo di questi e altri fattori variava a seconda dei tempi e dei luoghi. Laddove entrambi i fattori erano presenti, entrambi influenzavano le scelte del pubblico che utilizzava la moneta e il potere d'acquisto dell'unità monetaria. Una parte della percezione del valore era legata al metallo, un'altra alla certificazione del "marchio".

Nulla di tutto ciò deriva direttamente dalle cosiddette proprietà "intrinseche" delle unità, siano esse il contenuto metallico, il timbro principesco o lo status di rappresentazione del debito. Ciò deriva sia dalle caratteristiche effettive di produzione delle unità, sia dalla percezione generale del probabile potere d'acquisto relativo e della liquidità delle unità. Diversi fattori concorrono a formare tali percezioni. La questione interpretativa è quali siano questi fattori in ogni tempo e luogo. Le caratteristiche dell'offerta, sia effettive che percepite, contribuiscono.

Pertanto, il valore storico di una moneta d'oro con il busto di un sovrano non dovrebbe essere semplificato a una pura moneta-merce (il metallo) o a una pura moneta fiat (il timbro sulla moneta). È probabile che una qualche combinazione di questi fattori abbia contribuito sia a regolare la produzione di unità che a informare il pubblico sulla qualità di tale regolamentazione.

Banconote Fiat e credito bancario

Con le banconote fiat, le persone capiscono che i contraffattori saranno perseguiti e che il Tesoro o la banca centrale cercheranno di regolare la produzione di nuove unità in un modo presumibilmente ragionevole sulla base della loro autorità legislativa. Questi metodi supportano la percezione da parte degli utenti che non solo la contraffazione è repressa, ma anche la quantità di nuove unità prodotte dal produttore di moneta è limitata. Il governo è al comando e se ne occupa.

Banconote da un trilione di tagli potrebbero essere prodotte in massa a partire da domani, se i responsabili decidessero di farlo nel loro interesse. Si dà il caso che il più delle volte non lo facciano. Perché non lo fanno?

La distruzione monetaria non è nell'interesse di una classe dirigente che si affida a un'unità monetaria in costante inflazione (che perde valore) per trarre vantaggi per sé e non per i cittadini. Il sistema bancario fornisce un flusso di benefici di interesse speciale ai suoi orchestratori, ai suoi promotori e ai loro compari, e lo fa in modo relativamente furtivo. Deve essere mantenuto in funzione e, idealmente, le sue funzioni di trasferimento di ricchezza non devono essere troppo notate, perché le élite desiderano naturalmente che tali trasferimenti lucrativi, sebbene non etici, continuino indefinitamente. Quando un sistema del genere crolla davvero, come nel caso dell'iperinflazione, anche le élite ci rimettono, non solo la massa dei cittadini comuni.

L'interesse delle élite a mantenere un sistema di sfruttamento funzionante attraverso lo strumento del denaro fiat riguarda anche la forma più comune di denaro moderno: le registrazioni elettroniche sui conti delle banche commerciali. Questo "moderno" denaro di credito bancario viene creato con un semplice gesto della penna del banchiere per concedere un prestito. Ciò che viene "prestato", tuttavia, non è altro che un'alterazione delle cifre nel sistema contabile della banca. Tuttavia, nonostante l'apparenza di "denaro libero", questa generosità non può continuare senza limitazioni, perché se così fosse, il sistema stesso si degraderebbe presto e potenzialmente crollerebbe. Il gioco sarebbe finito. Quali sono i metodi utilizzati per evitarlo?

La comprensione pubblica di questo "denaro a fontana" è oscura. È più facile citare le più ovvie attività di promozione dell'inflazione da parte delle banche centrali e dei tesori, piuttosto che comprendere il concetto di banche commerciali che creano denaro gratuito sul posto.

Ma anche la moneta stilografica ha le sue peculiari fonti di restrizione dell'offerta. Tra i fattori che limitano la produzione di unità di credito bancario commerciale c'è il fatto che chi le emette deve appartenere a un cartello orchestrato dallo Stato, seguire le regole e le linee guida in continua evoluzione di questo cartello e operare nel contesto di tassi di interesse ufficiali e altre politiche in continua evoluzione. Se si discostano troppo, rischiano l'espulsione dal club. Le banche centrali, le associazioni di banchieri e altre autorità di regolamentazione stabiliscono e modificano queste regole e i requisiti di adesione. Non chiunque può aprire un negozio e iniziare a "prestare" crediti in conto corrente inventati senza subire l'attenzione sfavorevole degli orchestratori dell'inflazione di livello superiore. Il continuo esproprio di massa che comporta il sistema dell'inflazione fiat deve essere mantenuto sostenibile, per evitare che le masse inizino a lamentarsi eccessivamente della loro sorte, cosa che minaccia di verificarsi di tanto in tanto.

Come nel caso della cartamoneta fiat, anche nel caso del credito bancario, una parte fondamentale di ciò che limita l'aggiunta di nuove unità è uno status giuridico sostenuto dalla forza e dalle minacce, fino alla potenza militare della nazione emittente. La forza istituzionale riserva ai membri del cartello il privilegio di concedere prestiti inventati e di ricevere commissioni e interessi per questo servizio. A tutti gli altri deve essere impedito con la forza di aderire. Anche coloro che sono riusciti a entrare nel club esclusivo devono essere costretti a non superare le attuali restrizioni del club. La sostenibilità del cartello deve essere mantenuta, e quindi l'inflazione di nuove unità deve rimanere sufficientemente coordinata per evitare una perdita di fiducia e la rottura dell'intero schema.

Questa è la qualità e il fondamento etico di alcuni dei metodi con cui le banche centrali e i cartelli bancari cercano di regolare la moderna produzione di unità di moneta fiat.

I vincoli di produzione unitaria di Bitcoin definiscono in parte ciò che è

In diametrale contrasto, Bitcoin fa rispettare e rivela i suoi vincoli di produzione unitaria in modi del tutto nuovi e di gran lunga superiori a tutti i metodi precedenti. Ciò che in passato è stato fatto con la metallurgia, le certificazioni, la tenuta di registri centralizzati, il potere e le minacce legali e il coordinamento dei cartelli, ora viene fatto con un protocollo open-source per una rete peer-to-peer impegnata nella verifica crittografica utilizzando la prova del lavoro.

Rispetto ai metodi precedenti per limitare la produzione di unità, Bitcoin impedisce quasi completamente la contraffazione. La rete ignora le transazioni non valide. Inoltre, sebbene sia semplice avviare una nuova catena di altcoin, le unità di tale catena non possono essere spacciate per unità di bitcoin (BTC) perché non trovano posto nella catena di blocchi di Bitcoin, che può essere verificata in qualsiasi momento senza alcun costo. Anche le monete non BTC possono avere un certo valore di scambio, ma anche gli operatori di mercato che commerciano in tali unità non credono che le altcoin siano direttamente intercambiabili con le unità di BTC, il che rappresenterebbe la soglia per una contraffazione di successo.

Il Bitcoin sconfigge l'inflazione arbitraria dall'interno specificando il suo programma di produzione di nuove unità come parte integrante del sistema stesso. L'unità è un 21-milionesimo dello stock totale possibile di tali unità. Più precisamente, l'unità che la rete Bitcoin utilizza è un satoshi, di cui possono essere prodotti 2,1 quadrilioni; quello che viene chiamato bitcoin è in realtà un'unità di 100 milioni di satoshi.

Un programma di produzione di unità definite e inalterabili è fondamentale per definire l'identità della rete Bitcoin. Bitcoin non solo limita oggettivamente la produzione di nuovi satoshi attraverso l'applicazione algoritmica della rete computazionale più grande del mondo, ma fornisce anche un mezzo trasparente e gratuito per chiunque di verificare tutta la produzione di unità fino ai minuti attuali.

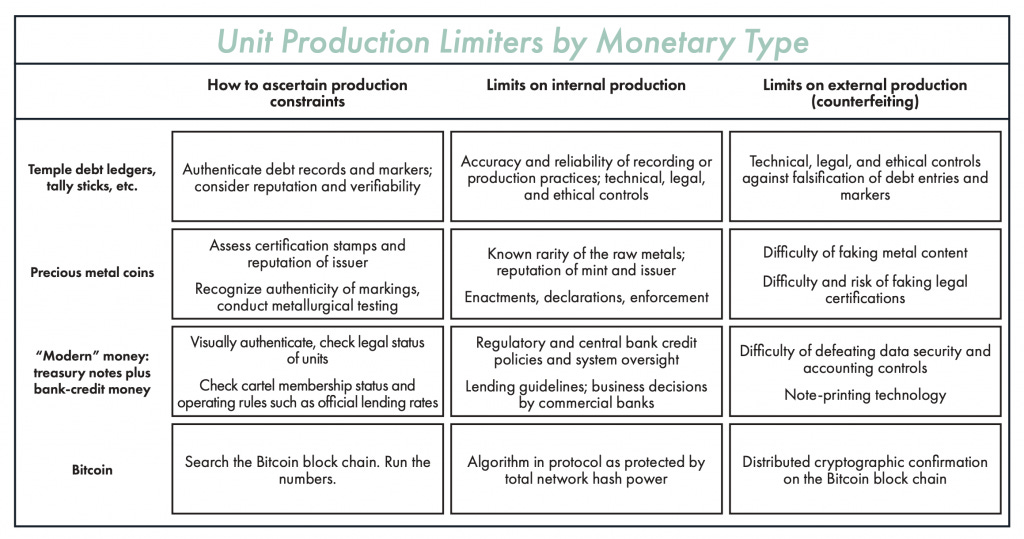

La tabella seguente riassume, per ciascuna delle diverse tecnologie monetarie, i vincoli alla produzione e alla contraffazione e le modalità con cui gli utenti possono accertarli.

Limiti alla produzione di unità per tipo di moneta:

Tra tutte le tecnologie monetarie, il Bitcoin si distingue per essere chiaro, oggettivo, trasparente e prevedibile. I metodi che offre agli utenti per verificare i suoi vincoli di produzione unitaria sono senza precedenti per affidabilità e accessibilità quasi universale. Chiunque può verificare l'intera offerta di denaro e il tasso di produzione in qualsiasi momento. E l'offerta totale di unità non solo è conoscibile ora, ma è anche prevedibile nel futuro in una misura mai vista prima.

La sicurezza del sistema si basa sulla rete di mining proof-of-work. L'energia è uno dei principali input di questo processo, insieme agli impianti di estrazione, allo spazio per le server farm, ai sistemi di raffreddamento e alla prevedibilità del sistema legale. Al contrario, i sistemi monetari moderni sono schemi inflazionistici che richiedono un vasto apparato governativo e quasi-governativo-commerciale per essere applicati.

I moderni sistemi monetari e bancari consumano enormi risorse. Ciò include la struttura dei costi dell'intera industria bancaria e dei pagamenti e dei suoi supervisori ed esecutori, con tutte le loro filiali, uffici, sedi, dipendenti, server farm, sistemi di sicurezza e così via, senza dimenticare le bollette annuali per il riscaldamento e il raffreddamento di tutti questi siti sull'intero pianeta.

Le risorse consumate per sostenere questa base autoritaria convenzionale per la regolazione del valore monetario sono erculee. A ciò vanno aggiunte le risorse sprecate in intere economie, poiché tutti i partecipanti al mercato si adattano costantemente ai ricorrenti boom e crash economici derivanti dalla manipolazione dell'offerta di moneta e dei tassi di interesse da parte dei pianificatori centrali monetari. La maggior parte dei cittadini comuni subisce continuamente una perdita di risorse a causa dell'inflazione, che diventa più evidente solo quando l'inflazione è ancora più alta del normale.

Ironia della sorte, l'ambiente speculativo ciclico che questo sistema produce è uno dei fattori alla base della volatilità del prezzo della moneta fiat del bitcoin, in quanto i giocatori con leva finanziaria trovano in esso un altro "gioco di rischio", che diventa una parte della loro disperata ricerca di modi per contrastare il degrado infinito ma a velocità variabile del valore delle unità di moneta fiat.

Il Bitcoin offre un affare molto semplice dal punto di vista della tecnologia monetaria. Una parte dell'elettricità viene consumata per far funzionare le piattaforme di mining. Queste operazioni tendono naturalmente a gravitare verso i luoghi in cui l'energia è più economica (a parità di altre condizioni), che tendono a essere anche quelli in cui l'energia è meno richiesta da usi concorrenti. Questo crea un incentivo costante a mantenere, sviluppare o sfruttare le risorse energetiche marginali quando possibile (temperature, affidabilità, sicurezza e clima legale e commerciale locale permettendo). Per questo costo, Bitcoin fornisce, con un margine molto ampio, il programma di produzione di unità monetarie più oggettivo, prevedibile e trasparente di qualsiasi altro sistema monetario mai concepito, e non c'è un secondo vicino.

Conclusione

Il denaro ha valore nella misura in cui gli utenti valutano un'unità monetaria come dotata di liquidità e potere d'acquisto ora e con una probabilità relativamente alta di mantenere queste qualità in un arco di tempo che ciascuno considera rilevante. Definizioni di contenuto merceologico, timbri statali di approvazione e accettazione, un sistema bancario cartellizzato, relazioni di credito e, più recentemente, relazioni crittografiche su una rete peer-to-peer, sono tutti elementi che hanno operato in modi diversi, a volte mescolati, per 1) limitare la produzione di unità monetarie, sia da parte dei produttori primari di denaro che dei contraffattori, e 2) farlo in modi che informano la percezione pubblica del funzionamento continuo di tali vincoli.

Una semplice "illusione monetaria" non è sufficiente a spiegare il valore della moneta. I vincoli di produzione devono limitare la produzione unitaria e questi limiti devono essere sufficientemente accertabili dagli utenti del denaro. Su entrambi i fronti, Bitcoin è di gran lunga superiore a tutte le precedenti tecnologie monetarie che hanno svolto queste stesse funzioni utilizzando metodi diversi.

Il Bitcoin ha dimostrato un modo completamente nuovo di implementare i vincoli di produzione unitaria e un modo nuovo e altamente accessibile per chiunque di confermare che tali vincoli rimangono in vigore. Ha eliminato la contraffazione dall'esterno e ha compiuto passi notevoli e senza precedenti per rendere impossibile o, se mai tentata, spettacolarmente trasparente l'inflazione dall'interno. Con il Bitcoin, molto più che con qualsiasi altra tecnologia monetaria nata prima di lui o che continua a operare accanto ad esso, il pubblico è del tutto in grado di conoscere, verificare e prevedere tutte le caratteristiche dell'offerta dell'unità monetaria.

Per discutere in modo equilibrato dell'uso di energia del Bitcoin, è necessario riconoscere questo valore rivoluzionario come nuova tecnologia monetaria. Inoltre, l'uso totale delle risorse di qualsiasi tecnologia monetaria concorrente deve essere calcolato per un confronto equo dei costi. Il consumo di energia oggettivo e facilmente misurabile del Bitcoin deve essere considerato accanto a una stima del vasto, variegato e più difficile da sommare consumo di energia delle quote rilevanti dell'apparato militare, legale, bancario e dei sistemi di pagamento convenzionali che attualmente sostengono e orchestrano - e vivono - il sistema della moneta fiat. Inoltre, occorre aggiungere una stima dei danni collaterali associati a tali sistemi, tra cui il finanziamento con denaro facile delle guerre e gli attacchi sistematici alle libertà civili, l'inflazione costante e talvolta elevata e i periodici boom e crisi economiche.

Il Bitcoin opera come tecnologia monetaria in modo nettamente superiore al modo in cui opera l'attuale sistema fiat. Inoltre, il suo uso specifico di quantità di elettricità relativamente facili da misurare, che tende naturalmente ad essere prelevata da luoghi a basso costo energetico, si confronta favorevolmente con l'enorme struttura di costi e sprechi che sta alla base delle operazioni del principale concorrente della tecnologia monetaria del Bitcoin.

Italian Satoshi

Una selezione di articoli dai protagonisti del mondo bitcoin, tradotti in italiano.

follow me :

Related Posts

Cosa succede quando si fa di Bitcoin il proprio unico denaro?

May 08, 2025

11 imperativi per difendere i vostri bitcoin dai moderni truffatori

Aug 02, 2024

Salvare le chiavi private nel DNA: Bitcoin come informazione

Jun 28, 2024