È un gioco da ragazzi. Non puoi battere il mercato e la media del DCA (Dollar Cost Averaging) in quanto ha il più alto rapporto sforzo/ricompensa tra le varie strategie di accumulazione.

Traduzione a cura di @Wastedtime dall'originale di Joe Consorti e Nik Bhatia - pubblicato il 10 giu 2022

Il post di oggi approfondisce una domanda semplice ma necessaria: entrare o non entrare nel mercato? Ricordatevi che The Bitcoin Layer fornisce ricerca e analisi, non consigli di investimento!

"Il tempo nel mercato batte il tentativo di anticipare il mercato" è un aforisma che tutti abbiamo sentito: un avvertimento contro il tentativo di entrare sui minimi del mercato alla ricerca di una base di costo inferiore.

La saggezza della maggior parte degli investitori di valore è sempre stata quella di investire quando il mercato ha paura, reinvestire i dividendi ed evitare di cercare di cogliere perfettamente i massimi e i minimi. Dopotutto, l'80% dei trader giornalieri ha smesso dopo soli due anni, a testimonianza di quanto sia difficile e sanguinario il tentativo di lottare contro il mercato.

Non è facile sovraperformare inseguendo i minimi delle azioni. Anche in bitcoin non è così facile. Anche con la sfilza di strumenti unici, come l'analisi on-chain che consente agli investitori di osservare il comportamento granulare degli acquirenti e la ciclicità del mercato, la maggior parte degli investitori non ha il tempo o la disciplina per anticipare i mercati, in particolare bitcoin. Cercare di farlo richiede non solo un'intensa disciplina, ma anche una formazione nello studio dei prezzi e nell'economia comportamentale.

Quello che l'investitore medio dovrebbe fare investendo in bitcoin, è il DCA (Dollar Cost Averaging) (Euro Cost Averaging, per la maggior parte di chi legge, n.d.t.)

Esploriamo, nella pubblicazione odierna, perché questa è l'accumulazione "migliore".

Cercare di anticipare il mercato (non ne vale la pena)

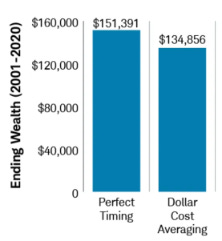

Iniziamo con uno studio del 2021 di Charles Schwab che mirava a determinare il miglior stile di investimento nell’arco di due decenni.

Lo studio ha esaminato diversi stili di investimento, vale a dire "Perfect Timing" e "Dollar-Cost Averaging (DCA)" e ha confrontato i rendimenti dell'S&P 500 in due decenni.

Come previsto, investire ogni anno nella parte più bassa (tempismo perfetto) ha fornito il rendimento più alto, anche se sorprendentemente non di molto. Il differenziale di ritorno tra tempismo perfetto e DCA è stato solo del 10,9%.

Si noti che la media del costo in dollari (DCA, n.d.t.) sembra essere lo stile di investimento superiore, dato che il suo rapporto sforzo/ricompensa è molto più alto del tempismo perfetto (Perfect Timing, n.d.t.).

Un aspetto che lo studio non ha preso in considerazione è stata la probabilità di un perfetto tempismo nell’inseguire i minimi di mercato. Non è stato considerato, perché le probabilità sono sostanzialmente zero. Più precisamente, la probabilità di scegliere il giorno perfetto per entrare sul mercato per trenta anni consecutivi è (1/253)^30, ovvero uno su 1240 seguito da altri 69 zeri.

Poiché bitcoin è ancora nella sua infanzia, con una liquidità relativamente sterile che lo rende più volatile rispetto all'S&P 500, si può dire con sicurezza che quelle probabilità già impossibili sono ancora più impossibili.

Questi dati suggeriscono che i rendimenti da DCA in bitcoin batteranno i rendimenti da (Tempismo Perfetto * Probabilità di Tempismo Perfetto).

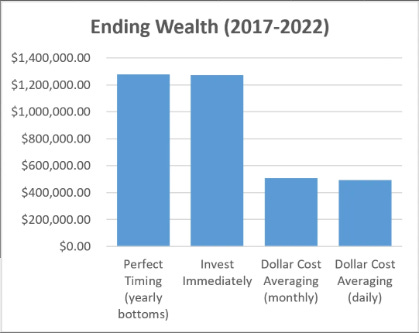

Facciamo alcuni calcoli di base per confermare questa ipotesi. Replicheremo lo studio di Charles Schwab con bitcoin, aggiungendo qualche altro stile di investimento per spiegare il nostro pensiero. Ecco i parametri:

$ 100.000 in contanti da investire.

Orizzonte quinquennale (data di inizio 23/5/2017).

Come previsto, il Tempismo Perfetto ha ottenuto i rendimenti più elevati, battendo i DCA mensili e giornalieri di oltre il 600% di ROI.

Per confermare il ragionamento di cui sopra, è possibile vedere rendimenti superiori di circa il 600% cogliendo perfettamente il minimo, ma non è nemmeno lontanamente probabile.

Al secondo posto c'era Invest Immediately, che ha semplicemente acquistato $ 100.000 di BTC cinque anni fa e li ha mantenuti in portafoglio. E insegue il Tempismo Perfetto solo del 5,15%

Ecco una visuale più semplice:

Esatto: potresti comprare bitcoin, restare in coma per cinque anni e avere prestazioni quasi identiche a qualcuno che ha colto perfettamente i minimi annuali. Un'ulteriore conferma che l'aggiornamento febbrile dei grafici, il monitoraggio di ogni indicatore ciclico on-chain e la cattura perfetta di ogni segnale di capitolazione sono troppo faticosi per solo il 5,15% di differenza rispetto ad andare "all-in" su bitcoin e aspettare. Ancora una volta, quello che stiamo cercando qui è il più alto rapporto sforzo/ricompensa.

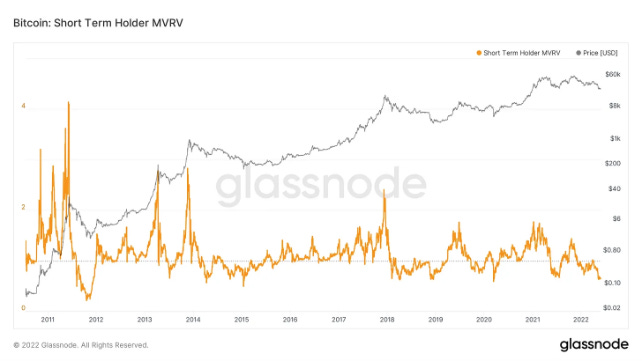

Lo svantaggio qui è che investire immediatamente una somma forfettaria è molto più rischioso di quanto la maggior parte degli investitori possa tollerare. È più probabile, invece, che gli investitori al dettaglio acquistino più vicino ai massimi. Gli investitori al dettaglio hanno la tendenza ad acquistare durante le corse del mercato rialzista, ciò è confermato da metriche on-chain come il Short-Term Holder Market-Value-to-Realized-Value (valore di mercato dell’holder a breve termine rispetto al valore realizzato STH-MVRV).

Gli holder a breve termine, classificati più o meno come detentori di BTC conservati per meno di 155 giorni, sono chiaramente rappresentativi degli investitori al dettaglio. Man mano che MVRV (valore di mercato-valore-realizzato, discusso in precedenza qui) aumenta tra queste coin, indica che i BTC vengono acquistati nel periodo di crescita. Al contrario, se le vendite al dettaglio sono effettuate in fase di flessione questa metrica diminuisce al diminuire del prezzo.

I cossiddetti “retail”, che rappresentano la maggior parte dei possessori di bitcoin, acquistano in momenti di mercato deboli e vendono in momenti forti; in parole povere, non sono molto bravi a prevedere i massimi e i minimi dei bitcoin. Acquistare alto, vendere basso sembra essere l'opzione prevalente della maggior parte dei partecipanti al mercato; e va bene così, non tutti sono abili super trader.

Esiste un altro modo per sovraperformare gli acquisti spot, uno che non ecceda la tolleranza al rischio media degli investitori o non richieda livelli di impegno irragionevoli.

Ecco a voi il DCA (Dollar Cost Averaging)

Questo metodo di investimento prevede l'acquisto di piccole quantità di bitcoin, indipendentemente dal prezzo, a intervalli regolari. Distribuendo i vostri acquisti nel tempo, state acquistando una media dei prezzi in qualsiasi intervallo in cui state investendo, riducendo la base dei costi complessivi. In breve, riducete il rischio riducendo al contempo la base dei costi rispetto all'acquisto casuale spot.

Come abbiamo discusso in precedenza, i partecipanti al mercato acquistano mentre il prezzo sta salendo vertiginosamente verso il massimo del ciclo. Bene, il DCA supera questo stile di investimento comune "compra il massimo" di circa il 405%.

Per tutti quelli che leggono questo post: non fate gli eroi. Impostare un piano di acquisto DCA non è solo più facile che lottare contro il mercato, ma otterrete più del quadruplo dei rendimenti su un orizzonte di tempo sufficientemente lungo. Da questi dati, sottoponiamo umilmente il nostro adagio di investimento senza tempo, "acquistare ripetutamente sul mercato a intervalli regolari programmati batte il tentativo di anticipare il mercato", anche se non ha lo stesso fascino.

Per coloro che desiderano investire in bitcoin una parte preimpostata del loro reddito bisettimanale, la maggior parte delle piattaforme sta integrando una funzionalità DCA programmata direttamente nella propria esperienza utente. Questa capacità di impostarlo e dimenticarlo senza preoccuparsi del prezzo intraday è ciò che rende il DCA così attraente: è semplicemente il metodo più pratico per accumulare BTC per la maggior parte degli investitori; il più alto rapporto sforzo/rendimento di qualsiasi metodo di investimento. Gli acquisti a tempo semplicemente non valgono la pena. Accumulare sats in modo intelligente impostando un DCA ricorrente: in questo modo non si ottengono le ansie conseguenti alle fluttuazioni di prezzo-azione mentre si tenta (e probabilmente non si riesce) di sincronizzare i propri acquisti con il ritmo sincopato del mercato.

Italian Satoshi

Una selezione di articoli dai protagonisti del mondo bitcoin, tradotti in italiano.

follow me :

Related Posts

Cosa succede quando si fa di Bitcoin il proprio unico denaro?

May 08, 2025

11 imperativi per difendere i vostri bitcoin dai moderni truffatori

Aug 02, 2024

Salvare le chiavi private nel DNA: Bitcoin come informazione

Jun 28, 2024